I kapitlet om regnskabsafslutning kan du læse de elementer og handlinger, som indgår i processen omkring afslutningen af årsregnskabet.

Regnskabsafslutning

Hent afsnit som PDFSend afsnit som e-mail

1. Afstemning

I dette afsnit kan du læse mere om:

- Projekt- og anlægsregnskab

- Blanketter til afstemning

- Momsregnskab.

1.1 Projekt- og anlægsregnskaber

Det er forskelligt, om projekter og anlæg påbegyndes og afsluttes i det samme regnskabsår eller løber hen over to eller flere regnskabsår. Uanset hvad skal der foretages en økonomisk status senest pr. 31. december på disse regnskaber.

For de projekter og anlæg, som ikke er afsluttet pr. 31. december, skal der gøres regnskabsmæssig status i forbindelse med regnskabsafslutningen. Den regnskabsmæssige status er i den forbindelse, at kirkekassen kontrollerer, om eventuelle ind- og udbetalinger er bogført korrekt, og at kirkekassen opgør summen af henholdsvis indtægter og udgifter på det enkelte projekt og anlæg. De økonomiske bevægelser i forbindelse med anlæg indføres i skemaet "Anlægsoversigt til årsafslutning".

For alle projekter og anlæg, som er afsluttet senest den 31. december, skal der udarbejdes et regnskab, der føres som biregnskab til selve årsregnskabet.

Bevægelserne ifølge biregnskabet indføres i skemaet "Anlægsoversigt til årsafslutning".

Når skemaet "Anlægsoversigt til årsafslutning" er udfyldt og færdigt, anviser skemaet i arket "Opsummering LM", hvordan der skal resultatdisponeres i relation til anlægsregnskabet.

1.2 Blanketter til afstemning

I forbindelse regnskabsafslutningen bør alle konti under status (balancen) løbes igennem og afstemmes.

Der er kutyme for, at provstirevisorerne fremsender en materialeliste, som indeholder deres ønsker til dokumentation for og afstemninger af regnskabet. Landsforeningen har samlet nogle regnearksværktøjer til hjælp for afstemning af nogle centrale punkter i regnskabet.

Værktøjerne omhandler følgende skemaer:

- Anlægsregnskaber

- Bankafstemning

- KAS Stiftsmidler

- Lønafstemning

- Opgørelse af opsparinger.

1.3 Momsregnskab

Momsregnskab, anlæg

Afgørelse om hvorvidt der kan være momsfradrag i forbindelse med udgifter til anlægsprojekter, er uafhængig af årsafslutning. Om der er grundlag for momsfradrag i forbindelse med et anlæg, og eventuelt hvilke forhold man skal tage i betragtning, er ikke en del af dette indlæg. Læs mere om emnet under punktet Moms.

Momsregnskab, drift

Reglerne for momspligt og momsfradrag inden for kirkeregnskab er en disciplin, som kræver ro, fordybelse og vedholdenhed at sætte sig ind i. Hensigten med dette indlæg er ikke at undervise i momsforståelsen eller supplere By-, Land- og Kirkeministeriets Momsvejledning for De lokale kasser. Formålet er at fremhæve forhold vedr. moms, som er aktuelle at forholde sig til i forbindelse med regnskabsafslutningen.

Hvis kirkekassen har momspligt, skal man ved regnskabsårets begyndelse fastsætte en aconto momsfradragsprocent. I forbindelse med årsafslutning skal man beregne en endelig fradragsprocent (muligt med flere fradragsprocenter i samme kirkekasse) og et "realitetscheck" af resultatet.

Forskellen mellem den fastsatte aconto moms og den endelige momsafløftning korrigeres i regnskabet og i momsindberetningen til SKAT.

Som aconto moms indsættes typisk sidste års endeligt fastsatte delvise momsfradragsprocent. Til beregning af den endelige fradragsprocent benyttes "Momsberegningsskema". Skemaet udfyldes med de relevante informationer og tal pr. 31. december. Ved hjælp af skemaet finder I jeres endelige fradragsprocent. Det tal skal benyttes, når I via regnskabssystemets "Momsrapport" finder frem til momsreguleringen.

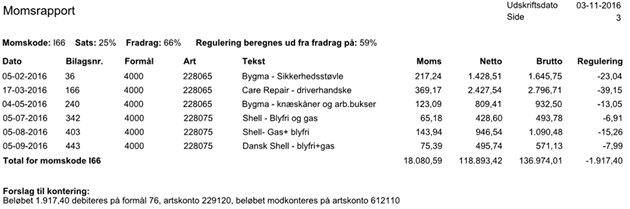

Herunder ses et eksempel på momsrapporten, hvor "Fradrag: 66%" angiver aconto momsprocenten, og reguleringsprocenten på 59% angiver endelig momsprocent. I dette eksempel øges kassens udgifter med 1.917,40 kr. i forhold til den i løbet af året benyttede aconto procent.

2. Årsregnskabselementer

I dette afsnit kan du læse mere om:

- Arv, donationer, fonde og legater

- Gravstedskapitaler

- Gæld – stiftsmidler, realkredit mv.

- Kirke- og præsteembedekapitaler.

2.1 Arv, donationer, fonde og legater

Arv og donationer findes som to overordnede typer:

- En arv eller donation til menighedsrådet, som menighedsrådet selv kan anvende frit eller til et bestemt projekt.

- En arv eller donation, hvor menighedsrådet er betroet at administrere pengene og kan udbetale et eventuelt afkast til et nærmere defineret formål – altså en fond eller et legat.

Den regnskabsmæssige behandling af arv og donationer afhænger af, hvilken type, der er tale om. By-, Land- og Kirkeministeriet har udarbejdet en vejledning, som beskriver de to typer af arv og donationer, og hvordan de føres i regnskabet.

2.2 Gravstedskapitaler

Gravstedskapital består af to puljer, som er gravstedskapital før 2007 og gravstedskapital med rate. Sondringen består i, at gravstedskapital før 2007 udbetales til kirkekassen på én gang ved aftalens udløb. Gravstedskapital med rate (aftaler fra og med 2007) udbetales løbende igennem aftaleperioden med den forholdsmæssige andel hvert år (fx ved 30-årig aftale udbetales årligt 1/30).

Kapitalforvaltningen ligger i stifterne. Administrationen af gravstedsindbetalingerne varetages af GiasCentret i GIAS, som er et system til administration af aftaler og vedligeholdelse af gravstedsaftaler.

I løbet af januar modtager kirkekassen en "KAS – Årsopgørelse", som man skal afstemme poster i regnskabet med. Årsopgørelsen finder man sammen med andre udtog og opgørelser i Dataarkivet under Kapitaler (KAS). I skemaerne vedrørende afstemning af stiftsmidler kan man taste tallene fra KAS – Årsopgørelse og egne tal fra regnskabssystemet og foretage afstemning af gravstedskapitaler.

2.3 Gæld – stiftsmidler, realkredit mv.

Nogle anlægsarbejder kan helt eller delvist være finansieret via låntagning, så kirkekassen får en såkaldt langfristet gæld. I langt de fleste tilfælde består gælden af lån optaget i stiftsmidlerne.

Alle bevægelser vedr. disse gældsposter føres i løbet af året på kontiene 841210-841230. Ved resultatdisponeringen beregner regnskabssystemet disponeringen af den samlede gæld, og på den baggrund beregnes egenkapitaldisponeringen på konto 721150.

Efter gennemført resultatdisponering bør konto 721150 modsvare de samlede saldo-beløb på kontiene 841210-841230. De skal altså være beløbsmæssigt lige store, blot med modsat fortegn og dermed være hinandens modvægt.

2.4 Kirke- og præsteembedekapitaler

Kirke- og præsteembedekapitaler er typisk historiske kapitaler som tiendeafløsning, grundbyrdeafløsning, ekspropriation samt salgs- og erstatningssummer.

Kapitalforvaltningen ligger i stifterne.

I løbet af januar modtager kirkekassen en "KAS – Årsopgørelse", som man skal afstemme poster i regnskabet med. Årsopgørelsen finder man sammen med andre udtog og opgørelser i Dataarkivet under Kapitaler (KAS). I skemaerne vedr. afstemning af stiftsmidler kan man taste tallene fra KAS

Årsopgørelse og egne tal fra regnskabssystemet og foretage afstemning af kirke- og præsteembedekapitaler.

3. Bilag til årsregnskabet

I dette afsnit kan du læse mere om:

- Ferielov og regnskabet

- Grundskyld, ikke afregnet

3.1 Ferielov og regnskabet

I forbindelse med implementering af ny ferielov i 2020 kom alle arbejdsgivere til at skylde feriepenge til lønmodtagerne som led i overgangen til nye optjeningsperioder og ferieafholdelsesår. Det er fonden Lønmodtagernes Feriemidler, der forvalter disse feriemidler. Arbejdsgiverne kan vælge at afregne feriemidlerne løbende efterhånden som de forfalder eller afregne dele af eller hele det skyldige beløb på en gang til fonden. Derfor har mange menighedsråd allerede afregnet beløbet og skylder ikke noget.

Det har været vigtigt for Landsforeningen, at en eventuel forpligtelse synliggøres i regnskaberne, så den viden fremadrettet kan indgå i menighedsrådets økonomiske prioriteringer og likviditetsstyring. I bilag 4 til regnskabet skal oplysninger om endnu ikke afregnede feriemidler til Lønmodtagernes Fond for Tilgodehavende Feriemidler derfor angives.

Bilaget, som menighedsrådet skal udarbejde i forbindelse med udarbejdelsen af årsregnskabet, skal indeholde oplysninger om det skyldige beløb ved udgangen af hvert regnskabsår, og hvor mange medarbejdere det omfatter.

3.2 Grundskyld, ikke afregnet

På ejendomsskattebilletten fremgår det, at eventuelle stigninger i grundskylden på over 200 kr. automatisk indefryses og fratrækkes opkrævningen. Indefrysning under den midlertidige ordning gælder for perioden 2018-2020.

Dermed opstår en fremtidig forpligtelse, som skal være synlige i regnskabet. Årsregnskabets bilag 1 med oplysninger om menighedsrådenes ejendomme suppleres derfor med en kolonne, hvor ikke afregnet grundskyld pr. ejendom skal anføres.

Læs mere ordningen med indefrysning af grundskyldsstigninger hos SKAT og Skatteministeriet.

4. Struktur og proces

I dette afsnit kan du læse mere om:

- Økonomiportal

- Årsafslutning, egenkapital og resultatdisponering

- Årsregnskabets disposition

4.1 Økonomiportal

Økonomiportalen er det centrale system, hvor der udveksles økonomidata mellem den lokale kasse og provstiet. Først og fremmest er Økonomiportalen det sted, hvor menighedsrådet afleverer sit budget og årsregnskab til provstiudvalget. Men det er også i portalen, at provstiudvalget udmelder den foreløbige og den endelige driftsramme til menighedsrådet.

I forbindelse med at generere en kvartalsrapport spiller Økonomiportalen sammen med regnskabssystemet. Når man i regnskabssystemet genererer en kvartalsrapport, trækker regnskabssystemet budgetdata ind fra Økonomiportalen, og det vil sige, at kvartalsrapportens budgettal altid baserer sig på det officielle budget, som i sin tid blev afleveret i Økonomiportalen.

Budgetter og regnskaber, som bliver offentliggjort på sogn.dk, baserer sig også på udtræk fra Økonomiportalen.

4.2 Årsafslutning, egenkapital og resultatdisponering

Kirkekassens samlede egenkapital består af en egenkapitalgruppe med en række elementer, som fx anlægsmidler, kapitaler og forskellige slags frie midler. Heriblandt er også de egentlige "Frie midler", der blandt mange opfattes som kirkekassens "egen" egenkapital. Det særlige ved kirkeregnskabet er, at der kun reguleres på egenkapitalkontiene i forbindelse med årsafslutningen. Der sker altså ingen bevægelser i løbet af året.

Når regnskabsafslutningen i form af afstemninger, periodiseringer med videre er gennemført, køres i regnskabssystemet en såkaldt årsafslutning, som er en systemkørsel, hvor blandt andet alle driftskonti tømmes, og resultatet overføres til egenkapitalen. Herefter er det tid til resultatdisponering. Det er i denne fase, at resultatet disponeres ud på de relevante egenkapitalkonti. Registreringer i resultatdisponeringen sker ofte i forbindelse med bevægelser på Arv og donationer eller Videreførsel af midler til ikke-udført anlægsarbejde samt naturligvis menighedsrådets frie midler.

By-, Land- og Kirkeministeriet udgiver i slutningen af året en vejledning til årsafslutning og resultatdisponering i de lokale kasser, som detaljeret gennemgår forhold og processer i forbindelse med årsafslutningen. Systemudbyderne har også vejledninger til den systemmæssige procesdel af årsafslutningen.

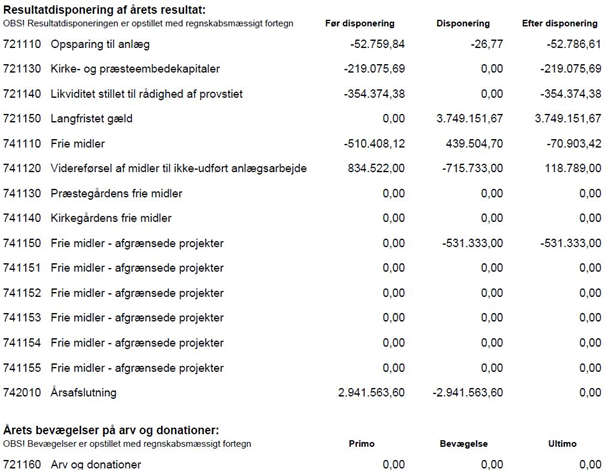

Forklaringer til resultatdisponering:

Generelt: Beløbene står med regnskabsmæssigt fortegn. Dvs. at et minusbeløb under fx frie midler er en god ting, da det betyder, at man har penge på kistebunden. Hvis beløbet stod som plus-beløb, ville kirkekassen reelt have 'negative' frie midler.

- 741110 Frie midler: Ved indgangen af året havde kirken i ovenstående eksempel frie midler på 510.408,12 kr. Resultatdisponeringen viser, at kirkekassen i løbet af året har forbrugt 439.504,70 kr. og ender med at have nedbragt sine frie midler til at være 70.903,42 kr. ved udgangen af året.

- 721110 Opsparing til anlæg: Ved indgangen af året var opsparingen 52.759,84 kr. og ved årets udgang 52.786,61 kr. Det er sandsynligvis renter på 26,77 kr., som er tilskrevet i løbet af året. Opsparingen kan vedrøre igangværende eller endnu ikke påbegyndte anlæg.

- 721130 Kirke- og præsteembedekapitaler: Man har kapitaler stående i stiftet, og der er ikke sket forskydninger i løbet af året.

- 721140 Likviditet stillet til rådighed af provstiet: Man har likviditet, og der er ikke sket forskydninger i løbet af året.

- 721150 Langfristet gæld: Her har man i løbet af året hjemtaget et stiftslån eller eventuelt et realkreditlån.

- 741120 Videreførsel af midler til ikke-udført anlægsarbejde: Ved indgangen af året havde man et beløb på +834.522,00 kr. stående til uafsluttede anlægsarbejder. Da der er tale om et positivt beløb, er det udtryk for, at man på sine anlægsprojekter samlet set har haft flere udgifter end finansiering (indtægter). I løbet af året har man så indhentet finansiering og saldo er ved udgangen af året nede på +118.789,00 kr.

- 742010 Årsafslutning: Beløbet her indeholder det samlede resultat af drift og anlæg (C). Årets resultat nulstilles altid i forbindelse med resultatdisponeringen.

- 741150-55 Frie midler – afgrænsede projekter: Kontiene kan benyttes til resultatdisponering af projektmidler, som ellers ville blive placeret på menighedsrådets frie midler. Det har den fordel, at hvis man arbejder med puljemidler eller særlige projekter, som løber over flere regnskabsår, kan denne del af de frie midler synliggøres i regnskabet. På den måde undgår man at have ”opskruede” Frie midler på artskonto 741110, og man kan synliggøre, at en eller flere dele af midlerne har et særligt formål.

4.3 Årsregnskabets disposition

Årsregnskabet offentliggøres på sogn.dk senest den 1. maj i året efter regnskabsårets udløb, det vil sige, at 2024 regnskabet offentliggøres senest 1. maj 2025. De første sider til og med side D-1 indeholder forside, menighedsrådets erklæring, den uafhængige revisors erklæring, menighedsrådets forklaringer til regnskabet og en beskrivelse af den anvendte regnskabspraksis.

- Siderne E-1 og H-1 til H-3

Her vises regnskabet opdelt på formål 1-7.

- Side F-1

I løbet af regnskabsåret er der ingen bevægelser på artskontiene 720000- 744999. Ændring af saldiene sker i stedet for i forbindelse med regnskabsafslutningen, og bevægelserne vises på denne side. Bemærk, at saldiene her opstilles med regnskabsmæssige fortegn. En normal "sund" konto 741110 Frie midler står med foranstillet '-' (minus). En forøgelse af frie midler vil under disponering ske med et minus-beløb, og et positivt beløb vil reducere i de frie midler. Saldi ved årets start vises under "Før disponering" og er lig med foregående regnskabsårs ultimo saldi. Under disponering vises bevægelser i forbindelse med årsafslutningen.

Bevægelserne vil altså, afhængigt af fortegnene, øge eller nedbringe saldiene på de forskellige konti.

- Side G-1

Den finansielle status er det samme, som nogle gange omtales som balancen. Beløb under aktiver er som udgangspunkt positive ('+') og under passiver negative ('-'). Under aktiver kan man lidt forenklet sagt se, hvordan kassens likvider og kapitaler er placeret. Det kan fx være som tilgodehavender hos debitorer, gravstedskapitaler eller likvider i banken.

Under passiver vises blandt andet, hvad kassens midler er bundet op på eller vedrører, og man kan se, hvilke kort- eller langfristede gældsposter kirkekassen har.

- Bilag

Under bilag kan man se faste ejendomme under kassen og eventuel optaget kollekt i løbet af året.

- Afstemning

- Projekt- og anlægsregnskaber

- Blanketter til afstemning

- Momsregnskab

- Årsregnskabselementer

- Arv, donationer, fonde og legater

- Gravstedskapitaler

- Gæld – stiftsmidler, realkredit mv.

- Kirke- og præsteembedekapitaler

- Bilag til årsregnskabet

- Ferielov og regnskabet

- Grundskyld, ikke afregnet

- Struktur og proces

- Økonomiportal

- Årsafslutning, egenkapital og resultatdisponering

- Årsregnskabets disposition

Udarbejdet af

Denne vejledning er udarbejdet af de ti stifter i samarbejde med Landsforeningen af Menighedsråd.

Kontakt

Har du spørgsmål til vejledningen eller brug for rådgivning?

Landsforeningen af Menighedsråd, kontor@menighedsraad.dk, 87 32 21 33

eller

Et af de ti stifter i Danmark. Du finder kontaktinformation på de ti stifter her: Stifterne.

Opdateret

11. februar 2024